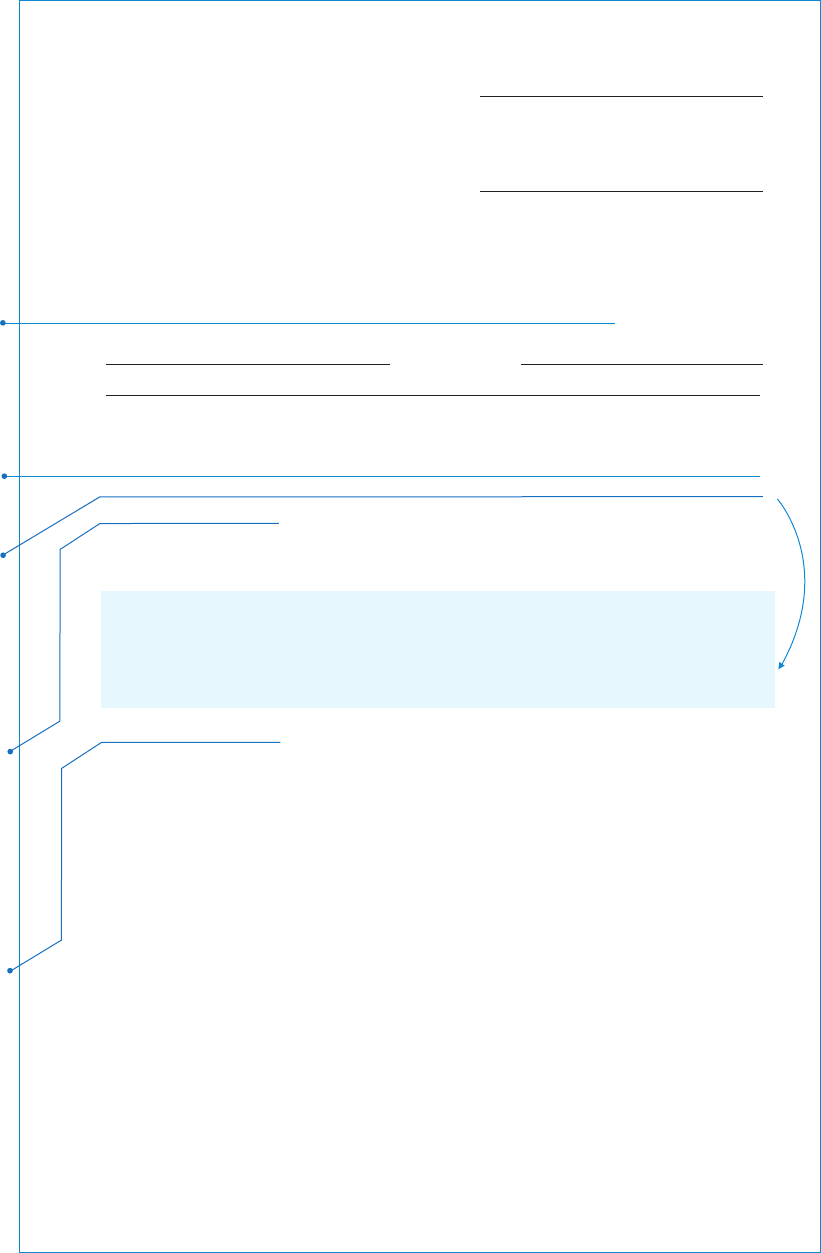

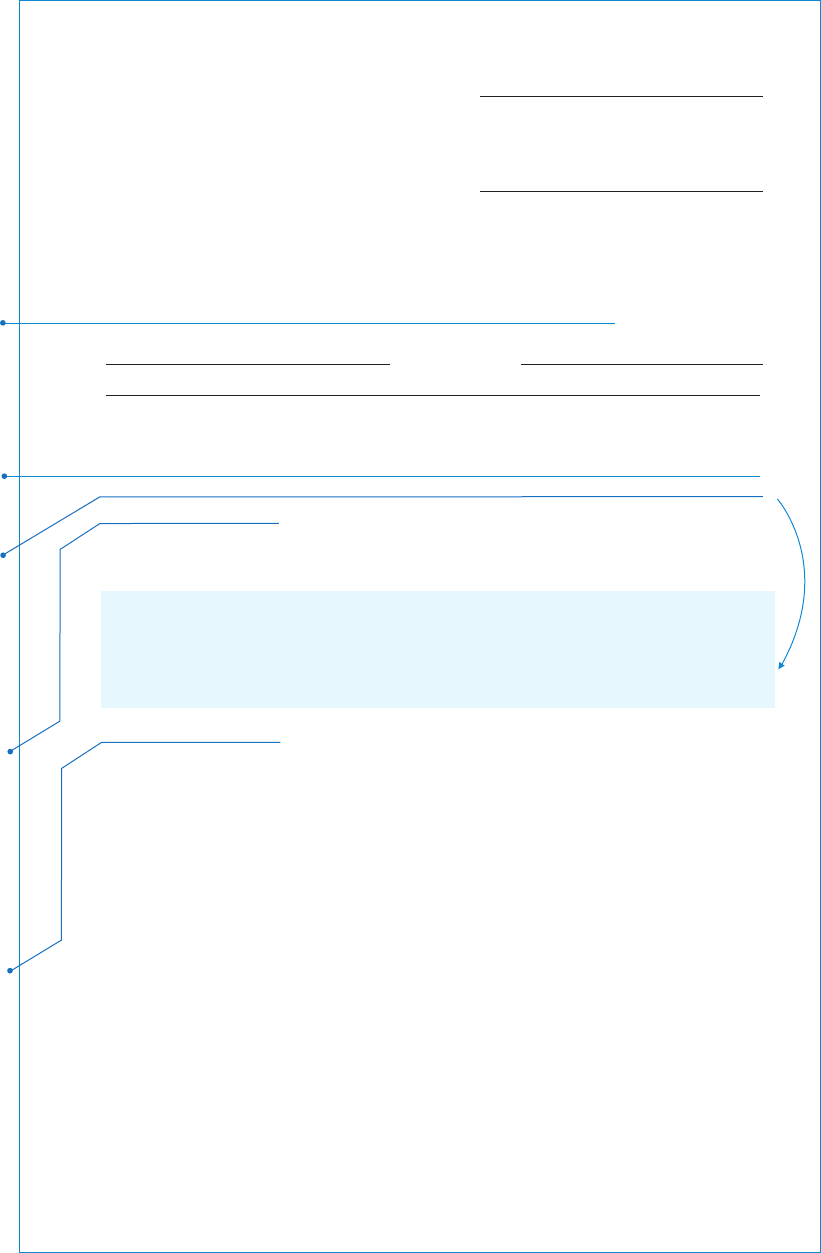

Форма подачи возражений на акт

налоговой проверки

Наименование налогового органа, соста-

вившего акт, и адрес его нахождения

Наименование лица, подающего возражения,

ИНН (при наличии), адрес места его на-

хождения (места его жительства)

ВОЗРАЖЕНИЯ

по акту налоговой проверки

от «__» _____________ 20__ г. № __________

проведена ______________________________ налоговая проверка, по результатам

которой составлен акт налоговой проверки от __ _________ 20__ г. № _________.

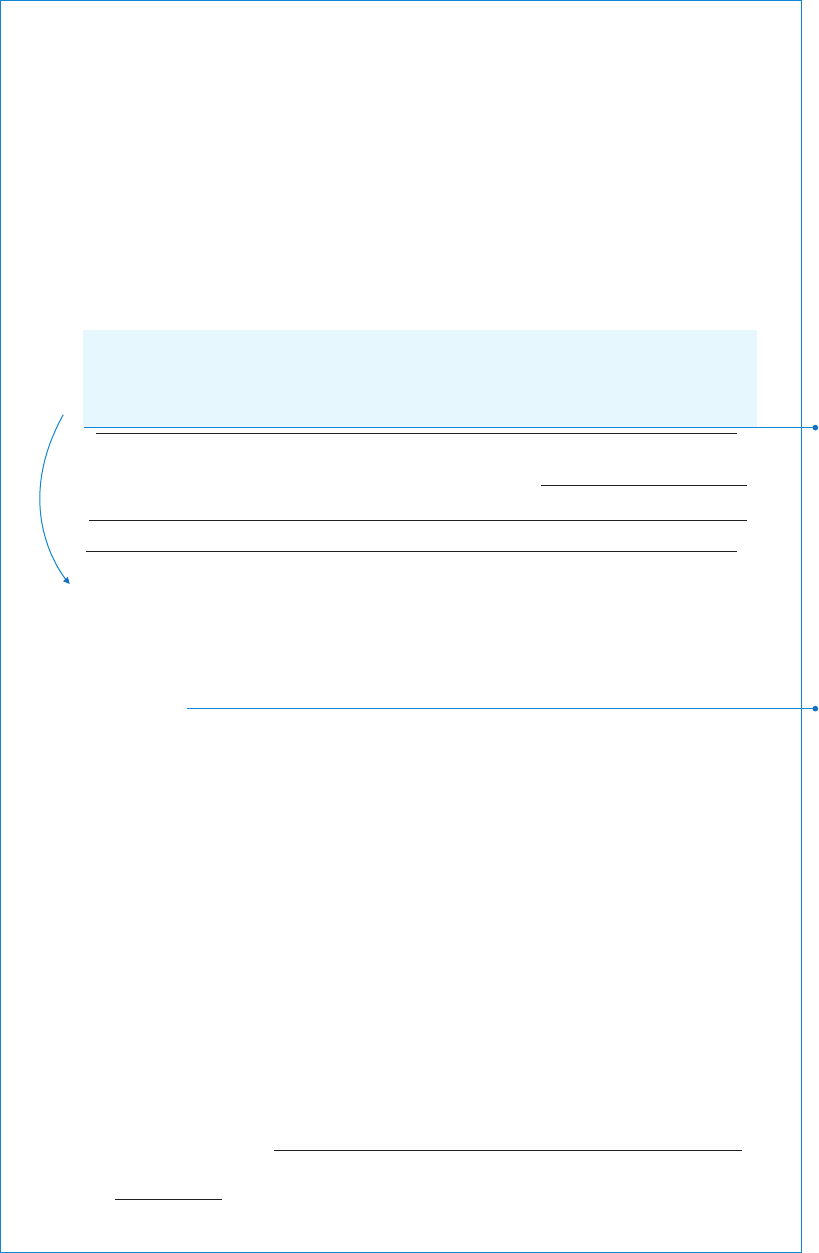

Налогоплательщик не согласен с фактами, изложенными в акте налоговой

проверки, а также с выводами и предложениями проверяющих, в связи с чем на ос-

новании п. 6 ст. 100 части первой НК РФ представляет свои возражения по акту

налоговой проверки. Факты, изложенные в акте налоговой проверки, не соответ-

ствуют следующим обстоятельствам:

В акте указано, что в декларации по НДС за I квартал 2018 года ООО «Трейд» необо-

снованно заявило налоговый вычет по НДС в сумме 480 239,57 ₽ в отношении товаров

(асфальтовой крошки), приобретенных у ООО «Строй-Плюс». По мнению инспекции,

вычет неправомерен, так как поставщик имеет признаки фирмы-однодневки, не уплатил

спорную сумму налога в бюджет, на требование о представлении сведений и докумен-

тов не ответил; по данным, полученным от банка, товар не оплачен.

Эти выводы считаем необоснованными.

1. Действительно, товар, приобретенный у ООО «Строй-Плюс», по состоянию на 15.05.2018

не был оплачен. Однако в соответствии со ст. 171, 172 Налогового кодекса РФ оплата това-

ра не является условием применения налогового вычета по НДС.

Кроме того, договором поставки от 12.03.2018 № 245, заключенным между ООО «Трейд»

и ООО «Строй-Плюс» (копия договора прилагается), установлен срок оплаты — не позд-

нее 31.05.2018. Фактически приобретенный товар оплачен 29.05.2018 (копии платежного

поручения и выписки банка прилагаются). Таким образом, сделка реальна и к моменту

представления настоящих возражений полностью исполнена со стороны ООО «Трейд».

2. Неуплата налога в бюджет поставщиком не может рассматриваться как основание

для отказа в применении налогового вычета. Согласно п. 3 ст. 54.1 НК РФ, нарушение

контрагентом налогоплательщика законодательства о налогах и сборах не может рассма-

триваться в качестве самостоятельного основания для признания уменьшения налогопла-

тельщиком налоговой базы и (или) суммы подлежащего уплате налога неправомерным.

Таким образом, независимо от того, уплатил ли поставщик налог, ООО «Трейд» имеет

право на вычет предъявленного налога.

3. Наличие признаков фирмы-однодневки также не может рассматриваться как основа-

ние для отказа в вычете налога. Операция по приобретению товара была фактически осу-

ществлена ООО «Трейд». В частности, это подтверждается документами:

— товарной накладной № 348 от 13.03.2018, подписанной со стороны ООО «Трейд» и ООО

«Строй-Плюс»;

— счетом-фактурой № 348 от 13.03.2018;

— товарными накладными № 25, 26 и 27 от 13.03.2018, оформленными ООО «Трейд»

при реализации этого же товара ООО «Витязь», ООО «Старт» и ГСК «Горизонт»;

— счетами-фактурами № 25, 26 и 27 от 13.03.2018, выставленными покупателям ООО «Ви-

тязь», ООО «Старт» и ГСК «Горизонт»;

Наименование налогового органа наименование лица,

в отношении

в отношении которого проведена налоговая проверка

(камеральная, выездная)

15

Инспекция ФНС России по Ленинскому

району г. Екатеринбурга, 620014,

г. Екатеринбург, ул. Малышева, 42

ООО «Трейд», ИНН 6671123456,

620014, г. Екатеринбург, ул. 8 Марта, 22

мая 18 47-325/18

Инспекцией ФНС России по Ленинс-

кому району г. Екатеринбурга

ООО «Трейд»

камеральная

Здесь укажите дату и номер акта,

на который представляются

возражения.

Здесь информация из заголовка

дублируется. Это обосновано

связностью текста.

Чтобы сохранить логику текста,

здесь не хватает краткого опи-

сания тех нарушений, которые

выявлены налоговым органом

и с которыми вы не согласны.

Форма возражений рекомен-

дованная, поэтому можно

добавить эти сведения здесь.

В нашем образце они приведе-

ны ниже.

В типовой форме указано «нало-

гоплательщик», хотя возражения

на акт налоговой проверки

может подать, например, налого-

вый агент, плательщик страховых

взносов. Этого ФНС не учла. Счи-

таем, что форму вполне можно

использовать и в этих случаях,

заменив слово «налогопла-

тельщик» на иное, применимое

в конкретной ситуации.

Здесь укажите, почему вы не со-

гласны с выводами проверяю-

щих, со ссылками на документы

и нормы законодательства.

15 мая 18 47-325/18